Encuesta EFPA España, Sentimiento inversor de los clientes de la Com. Valenciana

- Un 58% de los clientes bancarios de la Com. Valenciana no logra ahorrar más de una décima parte de sus ingresos mensuales, mientras que solo el 7% eleva ese porcentaje por encima del 20%.

- La rentabilidad, el riesgo y la liquidez son, por este orden, los principales elementos que tienen en cuenta los ahorradores de la Comunidad Valenciana antes de contratar un producto financiero determinado. Siete de cada diez han adoptado un perfil más conservador en los últimos meses,

- Un 38% de los asesores financieros valencianos han experimentado un incremento de clientes.

Valencia, 12 de noviembre de 2020. Más de la mitad de los inversores particulares de la Comunidad Valenciana canaliza sus ahorros a través de fondos (53%), lo que lo sitúa como el producto de ahorro e inversión más popular entre los clientes bancarios de la Comunidad Valenciana, seguido por los depósitos (50%). Más de un tercio de ahorradores (35%) también cuenta con algún tipo de activo inmobiliario como inversión o ahorro, mientras que solo dos de cada diez ahorran a través de planes de pensiones. Esta es una de las principales conclusiones extraídas de un estudio elaborado por EFPA España entre sus miembros certificados en la Comunidad Valenciana para analizar el sentimiento de los inversores y clientes en el escenario de crisis actual, derivado de la crisis de la COVID-19.

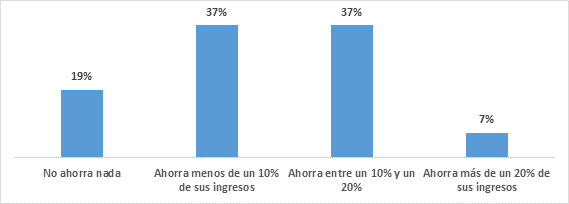

Casi seis de cada diez ahorradores de la Com. Valenciana (58%) no logran ahorrar más de un 10% de sus ingresos mensuales, mientras que solo el 7% puede dedicar más del 20% de su renta a productos de ahorro e inversión.

Tabla 1: Perfil de ahorro de clientes bancarios en la Comunidad Valenciana

La rentabilidad, el riesgo y la liquidez son, por este orden, los principales elementos que tienen en cuenta los ahorradores de la Comunidad Valenciana antes de contratar un producto financiero determinado, pero, ¿cuál es la principal finalidad de los particulares a la hora de contratar un producto de ahorro e inversión? Ahorrar para la jubilación se sitúa como la primera razón para el 54% de los consultados, por delante de disponer de un remanente para imprevistos (32%) y de las ventajas fiscales de los productos de inversión, que se sitúa como la tercera opción (12%).

En ese sentido, más de mitad de los ahorradores de la Comunitat (56%) está más preocupado ahora que hace un año por el ahorro para la jubilación. Los planes de pensiones son la primera alternativa (56%), aunque resulta interesante que un 27% elija otros productos alternativos como los PIAS (Planes Individuales de Ahorro Sistemático), PPA (Planes de Previsión Asegurados) o los seguros de vida ahorro.

Joaquín Maldonado, delegado territorial de EFPA España en la Comunidad Valenciana, explica que ”resulta muy significativo que, para una mayoría de clientes, la principal motivación sea ahorro para la jubilación, lo que pone de manifiesto un incremento del interés por las finanzas de los valencianos que empiezan a entender que necesitan ahorrar para completar su jubilación publica y que la planificación en el largo plazo y la diversificación son las dos claves para alcanzar una estrategia de ahorro e inversión exitosa”.

Tabla 2. En qué productos financieros invierten los clientes bancarios de la C. Valenciana

Más clientes durante la crisis

La encuesta realizada por EFPA España entre sus certificados también pone de manifiesto que, durante la crisis de la COVID-19, un 40% de los asesores financieros valencianos ha experimentado un incremento de clientes, frente a un 20% que señala que ha disminuido. Además, existe un creciente interés por las características de los productos financieros que se contratan, como constata un 83% de los profesionales del asesoramiento en la región. Dos tercios de los clientes de la Comunidad Valenciana han adoptado un perfil más conservador en los últimos meses para proteger su capital, aun asumiendo menores probabilidades de obtener mayores rentabilidades, en un contexto de tipos bajos prolongados en el tiempo, mientras que un 24% ha mantenido su perfil de riesgo y solo un 9% está optando por estrategias más agresivas para aprovechar las oportunidades de inversión que pudieran surgir en tal situación.

En el escenario actual, derivado de la crisis de la COVID-19, casi seis de cada diez ahorradores (58%) tienen como principal preocupación financiera la irrupción de una crisis financiera grave, por delante de perder su trabajo (31%) o ver afectados los rendimientos de sus inversiones (9%).

Un 16% de los asesores financieros que ejercen su profesión en la Comunidad Valenciana está detectando que, en los últimos meses, sus clientes están deshaciendo posiciones de sus inversiones, a lo que se suma un 38% que también está detectando esta tendencia, pero solo en los clientes con un perfil de inversión más conservador. En todo caso, una gran mayoría de encuestados (86%) tiene una preocupación alta o muy alta sobre sus inversiones en las circunstancias actuales, mientras que hay casi unanimidad sobre la preocupación de la situación económica, muy alta para el 51% y alta para el 47%.

EFPA España en RR.SS.:

![]()

![]()

@efpa.espana @efpa_es @efpa_es EFPA España

Nota de prensa

Encuesta EFPA España, Sentimiento inversor de los clientes de la Com. Valenciana

Los fondos, producto de inversión preferido por los ahorradores de la Comunidad Valenciana

- Un 58% de los clientes bancarios de la Com. Valenciana no logra ahorrar más de una décima parte de sus ingresos mensuales, mientras que solo el 7% eleva ese porcentaje por encima del 20%.

- La rentabilidad, el riesgo y la liquidez son, por este orden, los principales elementos que tienen en cuenta los ahorradores de la Comunidad Valenciana antes de contratar un producto financiero determinado. Siete de cada diez han adoptado un perfil más conservador en los últimos meses,

- Un 38% de los asesores financieros valencianos han experimentado un incremento de clientes.

Valencia, 12 de noviembre de 2020. Más de la mitad de los inversores particulares de la Comunidad Valenciana canaliza sus ahorros a través de fondos (53%), lo que lo sitúa como el producto de ahorro e inversión más popular entre los clientes bancarios de la Comunidad Valenciana, seguido por los depósitos (50%). Más de un tercio de ahorradores (35%) también cuenta con algún tipo de activo inmobiliario como inversión o ahorro, mientras que solo dos de cada diez ahorran a través de planes de pensiones. Esta es una de las principales conclusiones extraídas de un estudio elaborado por EFPA España entre sus miembros certificados en la Comunidad Valenciana para analizar el sentimiento de los inversores y clientes en el escenario de crisis actual, derivado de la crisis de la COVID-19.

Casi seis de cada diez ahorradores de la Com. Valenciana (58%) no logran ahorrar más de un 10% de sus ingresos mensuales, mientras que solo el 7% puede dedicar más del 20% de su renta a productos de ahorro e inversión.

Tabla 1: Perfil de ahorro de clientes bancarios en la Comunidad Valenciana

La rentabilidad, el riesgo y la liquidez son, por este orden, los principales elementos que tienen en cuenta los ahorradores de la Comunidad Valenciana antes de contratar un producto financiero determinado, pero, ¿cuál es la principal finalidad de los particulares a la hora de contratar un producto de ahorro e inversión? Ahorrar para la jubilación se sitúa como la primera razón para el 54% de los consultados, por delante de disponer de un remanente para imprevistos (32%) y de las ventajas fiscales de los productos de inversión, que se sitúa como la tercera opción (12%).

En ese sentido, más de mitad de los ahorradores de la Comunitat (56%) está más preocupado ahora que hace un año por el ahorro para la jubilación. Los planes de pensiones son la primera alternativa (56%), aunque resulta interesante que un 27% elija otros productos alternativos como los PIAS (Planes Individuales de Ahorro Sistemático), PPA (Planes de Previsión Asegurados) o los seguros de vida ahorro.

Joaquín Maldonado, delegado territorial de EFPA España en la Comunidad Valenciana, explica que ”resulta muy significativo que, para una mayoría de clientes, la principal motivación sea ahorro para la jubilación, lo que pone de manifiesto un incremento del interés por las finanzas de los valencianos que empiezan a entender que necesitan ahorrar para completar su jubilación publica y que la planificación en el largo plazo y la diversificación son las dos claves para alcanzar una estrategia de ahorro e inversión exitosa”.

Tabla 2. En qué productos financieros invierten los clientes bancarios de la C. Valenciana

Más clientes durante la crisis

La encuesta realizada por EFPA España entre sus certificados también pone de manifiesto que, durante la crisis de la COVID-19, un 40% de los asesores financieros valencianos ha experimentado un incremento de clientes, frente a un 20% que señala que ha disminuido. Además, existe un creciente interés por las características de los productos financieros que se contratan, como constata un 83% de los profesionales del asesoramiento en la región. Dos tercios de los clientes de la Comunidad Valenciana han adoptado un perfil más conservador en los últimos meses para proteger su capital, aun asumiendo menores probabilidades de obtener mayores rentabilidades, en un contexto de tipos bajos prolongados en el tiempo, mientras que un 24% ha mantenido su perfil de riesgo y solo un 9% está optando por estrategias más agresivas para aprovechar las oportunidades de inversión que pudieran surgir en tal situación.

En el escenario actual, derivado de la crisis de la COVID-19, casi seis de cada diez ahorradores (58%) tienen como principal preocupación financiera la irrupción de una crisis financiera grave, por delante de perder su trabajo (31%) o ver afectados los rendimientos de sus inversiones (9%).

Un 16% de los asesores financieros que ejercen su profesión en la Comunidad Valenciana está detectando que, en los últimos meses, sus clientes están deshaciendo posiciones de sus inversiones, a lo que se suma un 38% que también está detectando esta tendencia, pero solo en los clientes con un perfil de inversión más conservador. En todo caso, una gran mayoría de encuestados (86%) tiene una preocupación alta o muy alta sobre sus inversiones en las circunstancias actuales, mientras que hay casi unanimidad sobre la preocupación de la situación económica, muy alta para el 51% y alta para el 47%.

Sobre EFPA España

EFPA España es una entidad independiente, dedicada a promover el desarrollo de la profesión de asesor y planificador financiero en España, afiliada a EFPA Europa. Cualifica a los profesionales mediante un estándar europeo que garantiza al cliente un nivel de competencias y conocimientos. La Asociación cuenta en España con más de 35.000 miembros certificados. Además, EFPA España está plenamente concienciada con el fomento de la educación financiera y ya ha formado a más de 6.000 personas de 230 colectivos y asociaciones profesionales en su Programa EFPA de Educación Financiera, consolidándose así como una de las iniciativas privadas para el fomento de la educación financiera más importantes de las que se desarrollan en España.

Para más información: Rodrigo Prieto/Noelia Pereña

evercom – Tel. 91 577 92 72 – e-mail: rodrigo.prieto@evercom.es – noelia.perena@evercom.es

EFPA España en RR.SS.:

![]()

![]()

@efpa.espana @efpa_es @efpa_es EFPA España

Nota de prensa

Encuesta EFPA España, Sentimiento inversor de los clientes de la Com. Valenciana

Los fondos, producto de inversión preferido por los ahorradores de la Comunidad Valenciana

- Un 58% de los clientes bancarios de la Com. Valenciana no logra ahorrar más de una décima parte de sus ingresos mensuales, mientras que solo el 7% eleva ese porcentaje por encima del 20%.

- La rentabilidad, el riesgo y la liquidez son, por este orden, los principales elementos que tienen en cuenta los ahorradores de la Comunidad Valenciana antes de contratar un producto financiero determinado. Siete de cada diez han adoptado un perfil más conservador en los últimos meses,

- Un 38% de los asesores financieros valencianos han experimentado un incremento de clientes.

Valencia, 12 de noviembre de 2020. Más de la mitad de los inversores particulares de la Comunidad Valenciana canaliza sus ahorros a través de fondos (53%), lo que lo sitúa como el producto de ahorro e inversión más popular entre los clientes bancarios de la Comunidad Valenciana, seguido por los depósitos (50%). Más de un tercio de ahorradores (35%) también cuenta con algún tipo de activo inmobiliario como inversión o ahorro, mientras que solo dos de cada diez ahorran a través de planes de pensiones. Esta es una de las principales conclusiones extraídas de un estudio elaborado por EFPA España entre sus miembros certificados en la Comunidad Valenciana para analizar el sentimiento de los inversores y clientes en el escenario de crisis actual, derivado de la crisis de la COVID-19.

Casi seis de cada diez ahorradores de la Com. Valenciana (58%) no logran ahorrar más de un 10% de sus ingresos mensuales, mientras que solo el 7% puede dedicar más del 20% de su renta a productos de ahorro e inversión.

Tabla 1: Perfil de ahorro de clientes bancarios en la Comunidad Valenciana

La rentabilidad, el riesgo y la liquidez son, por este orden, los principales elementos que tienen en cuenta los ahorradores de la Comunidad Valenciana antes de contratar un producto financiero determinado, pero, ¿cuál es la principal finalidad de los particulares a la hora de contratar un producto de ahorro e inversión? Ahorrar para la jubilación se sitúa como la primera razón para el 54% de los consultados, por delante de disponer de un remanente para imprevistos (32%) y de las ventajas fiscales de los productos de inversión, que se sitúa como la tercera opción (12%).

En ese sentido, más de mitad de los ahorradores de la Comunitat (56%) está más preocupado ahora que hace un año por el ahorro para la jubilación. Los planes de pensiones son la primera alternativa (56%), aunque resulta interesante que un 27% elija otros productos alternativos como los PIAS (Planes Individuales de Ahorro Sistemático), PPA (Planes de Previsión Asegurados) o los seguros de vida ahorro.

Joaquín Maldonado, delegado territorial de EFPA España en la Comunidad Valenciana, explica que ”resulta muy significativo que, para una mayoría de clientes, la principal motivación sea ahorro para la jubilación, lo que pone de manifiesto un incremento del interés por las finanzas de los valencianos que empiezan a entender que necesitan ahorrar para completar su jubilación publica y que la planificación en el largo plazo y la diversificación son las dos claves para alcanzar una estrategia de ahorro e inversión exitosa”.

Tabla 2. En qué productos financieros invierten los clientes bancarios de la C. Valenciana

Más clientes durante la crisis

La encuesta realizada por EFPA España entre sus certificados también pone de manifiesto que, durante la crisis de la COVID-19, un 40% de los asesores financieros valencianos ha experimentado un incremento de clientes, frente a un 20% que señala que ha disminuido. Además, existe un creciente interés por las características de los productos financieros que se contratan, como constata un 83% de los profesionales del asesoramiento en la región. Dos tercios de los clientes de la Comunidad Valenciana han adoptado un perfil más conservador en los últimos meses para proteger su capital, aun asumiendo menores probabilidades de obtener mayores rentabilidades, en un contexto de tipos bajos prolongados en el tiempo, mientras que un 24% ha mantenido su perfil de riesgo y solo un 9% está optando por estrategias más agresivas para aprovechar las oportunidades de inversión que pudieran surgir en tal situación.

En el escenario actual, derivado de la crisis de la COVID-19, casi seis de cada diez ahorradores (58%) tienen como principal preocupación financiera la irrupción de una crisis financiera grave, por delante de perder su trabajo (31%) o ver afectados los rendimientos de sus inversiones (9%).

Un 16% de los asesores financieros que ejercen su profesión en la Comunidad Valenciana está detectando que, en los últimos meses, sus clientes están deshaciendo posiciones de sus inversiones, a lo que se suma un 38% que también está detectando esta tendencia, pero solo en los clientes con un perfil de inversión más conservador. En todo caso, una gran mayoría de encuestados (86%) tiene una preocupación alta o muy alta sobre sus inversiones en las circunstancias actuales, mientras que hay casi unanimidad sobre la preocupación de la situación económica, muy alta para el 51% y alta para el 47%.

Sobre EFPA España

EFPA España es una entidad independiente, dedicada a promover el desarrollo de la profesión de asesor y planificador financiero en España, afiliada a EFPA Europa. Cualifica a los profesionales mediante un estándar europeo que garantiza al cliente un nivel de competencias y conocimientos. La Asociación cuenta en España con más de 35.000 miembros certificados. Además, EFPA España está plenamente concienciada con el fomento de la educación financiera y ya ha formado a más de 6.000 personas de 230 colectivos y asociaciones profesionales en su Programa EFPA de Educación Financiera, consolidándose así como una de las iniciativas privadas para el fomento de la educación financiera más importantes de las que se desarrollan en España.

Para más información: Rodrigo Prieto/Noelia Pereña

evercom – Tel. 91 577 92 72 – e-mail: rodrigo.prieto@evercom.es – noelia.perena@evercom.es

EFPA España en RR.SS.:

![]()

![]()

@efpa.espana @efpa_es @efpa_es EFPA España